Geschichte NVB

Die von der Kommission der Vereinten Nationen in Europa (UNO - Economic Commission for Europe, Road Traffic Sub-Committee) im Jahre 1949 ausgearbeitete Empfehlung Nr. 5 lud die Regierungen der europäischen Länder ein, mit vereinheitlichten Standards dafür zu sorgen, dass Verkehrsopfer bei Unfällen, bei denen ausländische Fahrzeuglenkende haftpflichtig werden, einen genügenden Versicherungsschutz erhalten. Sinn und Zweck der Empfehlung bestanden folglich darin, den Schutz von inländischen Verkehrsopfern gegenüber ausländischen Haftpflichtigen zu verbessern. Es sollte vermieden werden, dass Verkehrsopfer ihre Ansprüche im Ausland verfolgen müssen. Zudem sollten folgende Ziele erreicht werden. Auf der einen Seite sollten die Geschädigten nicht dadurch benachteiligt sein, dass der Unfall durch ein ausländisches Fahrzeug verursacht wurde (Verkehrsopferschutz). Auf der anderen Seite sollten Automobilisten bei der Einreise ins Ausland nicht durch zeitraubende und kostspielige Grenzformalitäten aufgehalten werden, weil sie die jeweiligen Versicherungsbestimmungen des Landes, in das sie einreisen wollen, zu erfüllen hatten.

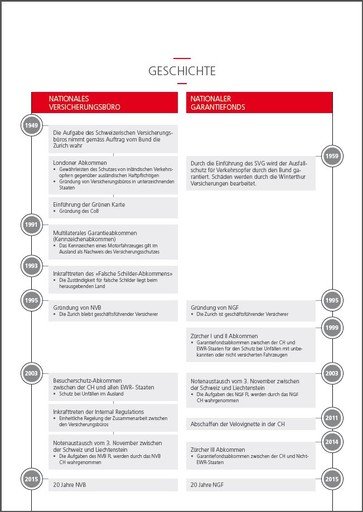

Um der Empfehlung Nr. 5 nachzukommen, wurden in den Mitgliedstaaten der Kommission der Vereinten Nationen in Europa Versicherungsbüros gegründet. Diese durch die Regierungen ankerkannten Büros sind für die Herausgabe von internationalen Versicherungskarten – der Grünen Karte - verantwortlich, die Fahrzeuglenkenden bei der Einfahrt in andere Mitgliedstaaten einen ausreichenden Haftpflichtversicherungsschutz bescheinigen. Zudem sind diese Büros für die Deckung der Schäden, die durch Fahrzeuge aus anderen Mitgliedstaaten verursacht werden und eine derartige Versicherungskarte mitführen, zuständig. Das Grüne Karte-System bewirkte somit eine Vereinheitlichung der einreisebedingten Versicherungsvoraussetzungen und harmonisierte die grenzüberschreitende Schadenregulierung innerhalb Europa.

Die Versicherungsbüros organisierten sich im Rahmen eines Dachverbandes, dem Council of Bureaux, und schlossen diverse Abkommen ab, um die in der Empfehlung Nr. 5 vorgesehenen Prinzipien umzusetzen.

Um das Grüne Karte-System praktisch zu verwirklichen, wurde vom Council of Bureaux das Abkommen zwischen Büros erarbeitet, das nach seinem Entstehungsort „Londoner Abkommen“ genannt wird. Das Abkommen basiert auf den folgenden Grundlagen.

In jedem Mitgliedstaat bilden die Motorfahrzeug-Haftpflicht-Versicherer zusammen ein nationales Versicherungsbüro. Bei dieser zentralen Organisation sind sie Mitglied. Das nationale Versicherungsbüro wird von den jeweiligen Regierungen des Mitgliedstaates anerkannt. Dieses nationale Versicherungsbüro hat grundsätzlich zwei Aufgaben:

-

In der Funktion des „Zahlenden Büros“ gibt das nationale Versicherungsbüro über seine Mitglieder an die Versicherungsnehmenden die Internationale Versicherungskarte heraus. Es ist für die Erfüllung der Verpflichtungen gegenüber dem "Behandelnden Büro" verantwortlich und haftet subsidiär, neben dem Versicherer, für die Erfüllung der Verpflichtungen aus dessen Vertrag bzw. aus der Internationalen Versicherungskarte und den Versicherungsabkommen.

-

In der Funktion als „Behandelndes Büro" reguliert das nationale Versicherungsbüro grundsätzlich grenzüberschreitende Haftpflichtschäden, die von ausländischen Motorfahrzeugen mit Internationaler Versicherungskarte oder basierend auf dem Kennzeichenabkommen auf seinem Hoheitsgebiet verursacht werden. Dabei kann es den Schadenfall gemäss den Bestimmungen in den internationalen Versicherungsabkommen und den gesetzlichen Vorgaben in seinem Land regulieren. Im Schadenfall hat das Büro des besuchten Landes die Regulierung vorzunehmen und garantiert gegenüber den Anspruchstellenden dafür, dass der Versicherer – soweit ausgewiesen - Ersatz leistet.

Die Internationale Versicherungskarte garantiert durch das jeweils herausgebende nationale Versicherungsbüro, dass der Versicherungsnehmende im Ausland über einen ausreichenden Versicherungsschutz verfügt, das heisst, bei einem Schadenfall gibt dieses Dokument Schutz in der Höhe der zum Unfallzeitpunkt geltenden Mindesthaftpflichtsumme des jeweils besuchten Landes. Die Internationale Versicherungskarte wird von den Mitgliedstaaten wie eine Versicherungspolice anerkannt.

Die Büros stellen untereinander sicher, dass die Aufwendungen für die Schadenregulierung ersetzt werden. Das Büro, welches die Internationale Versicherungskarte ausgegeben hat, muss die Rückerstattung aller schadenbedingten Kosten unter Vorbehalt des Auslagennachweises garantieren. In erster Linie aber haben seine Mitglieder (Versicherer) für diese Verbindlichkeiten aufzukommen. Diese Rückerstattung an das "Behandelnde Büro" setzt sich aus der bezahlten Entschädigung, den externen Aufwendungen für die Regulierung des Schadens sowie einer vom Council of Bureaux (COB) genau umrissenen Behandlungsgebühr zur Deckung aller anderen Kosten zusammen. Damit ist nicht nur der reine Schadenaufwand zu ersetzen, sondern auch eine Gebühr für die Schadenregulierung.

Alle nationalen Versicherungsbüros sind auch heute noch einem zentralen Dachverband angeschlossen, dem Council of Bureaux (COB). Dieser ist für das Funktionieren des Grüne Karte-Systems verantwortlich. Das Sekretariat des COB ist in Brüssel.

Das Londoner Abkommen wurde am 1.7.2003 durch die Internal Regulations abgelöst.

Beim "Multilateralen Garantieabkommen zwischen nationalen Versicherungsbüros" - auch "Kennzeichenabkommen" oder "Schilderabkommen" genannt - tritt anstelle der Internationalen Versicherungskarte das Kennzeichen des Motorfahrzeugs als Nachweis des Versicherungsschutzes im Ausland. Mit der Zeit gaben immer mehr Staaten das amtliche Kennzeichen nur unter der Voraussetzung ab, dass eine Haftpflichtversicherung bestand. So brauchten Fahrzeuglenkende keine zusätzliche Versicherungsbescheinigung mehr. Darum verzichteten viele Staaten darauf, den Besitz einer Internationalen Versicherungskarte zu kontrollieren.

Eine EG-Richtlinie aus dem Jahr 1972 trug diesem Anliegen Rechnung und bestimmte, dass bei Fahrzeugen mit gewöhnlichem Standort in einem Mitgliedstaat keine Internationale Versicherungskarte mehr zur Einreise in einen anderen Mitgliedsstaat benötigt wurde. Diese EG-Richtlinie diente als Ausgangsbasis für das Multilaterale Garantieabkommen, welches heute über die EU (samt EWR) hinaus auch in Andorra, Monaco, San Marino, Serbien, Montenegro, Bosnien und Herzegowina, Grossbritannien, im Vatikanstaat und in der Schweiz gilt.

Gemäss diesem Abkommen versteht man grundsätzlich unter dem "Land, in dem das Fahrzeug seinen gewöhnlichen Standort" hat, das "Gebiet des Staates, dessen amtliches Kennzeichen das Fahrzeug trägt". Der Begriff ist deshalb wichtig, weil für die Anwendung des Multilateralen Garantieabkommens ein Fahrzeug seinen gewöhnlichen Standort im Land eines Unterzeichnungsbüros haben muss. Dieses Abkommen ist, wie es der Name bereits ausdrückt, multilateral im Verkehr unter den Unterzeichnerländern anwendbar.

Das Multilaterale Garantieabkommen wurde am 15. März 1991 unterzeichnet und galt für Schadenfälle, die sich nach dem 1. Juni 1991 ereigneten. Die Grundsätze dieses Abkommens gelten heute im neuen Abkommen, den Internal Regulations (Règlement Général), weiter, welches am 1.7.2003 in Kraft trat.

Am 1. Oktober 1993 trat das offizielle "Falsche-Schilder-Abkommen" in Kraft, das von allen Büros des Multilateralen Garantieabkommens unterzeichnet wurde. Sollte ein Fahrzeug falsche oder gefälschte Schilder haben, dann war nun das Land zuständig, das die letzten regulären Schilder ausgestellt hatte. Diese Regelung galt bis Ende Juni 2003. Seit dem 1.7.2003 gilt nach Art. 11.2 der Internal Regulations, dass bei falschen Kennzeichen der Unfallort als regulärer Standort des Fahrzeugs gilt, weshalb der Garantiefonds des Unfalllandes deckungspflichtig wird.

Am 1. Juli 2003 sind die an der Generalversammlung 2002 des Council of Bureaux (COB) angenommenen Internal Regulations (franz. Règlement Général) in Kraft getreten. Sie lösen das Londoner Abkommen und das Multilaterale Garantieabkommen ab und regeln einheitlich die Zusammenarbeit zwischen den nationalen Versicherungsbüros. Die grundsätzlichen Regeln des alten Abkommens gelten im neuen Abkommen weiter.

Ein weiterer Meilenstein in Sachen Verkehrsopferschutz sind die Besucherschutz-Abkommen, welche die Schweiz bzw. das Nationale Versicherungsbüro (NVB) seit dem 1. Februar 2003 mit allen EWR-Mitgliedstaaten abgeschlossen hat. Sie geben einer Person, die im Ausland einen Unfall erleidet (Besucher/in), die Möglichkeit, den Schaden gegenüber dem ausländischen Haftpflichtversicherer in ihrem Wohnsitzland bei dessen Vertreter geltend zu machen. Dieser reguliert die Ansprüche nach dem Recht des Unfalllandes und nach den Instruktionen des ausländischen Versicherers.